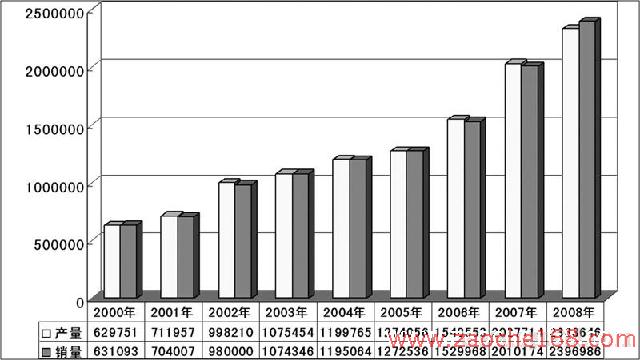

2008年度我国柴油机市场的总体趋势

我国车用柴油机历史上2008年是一个具有特殊意义的年份,这一年是我国内燃机工业诞生100周年,也是改革开放30周年,从简单仿造到具有独立自主的技术开发和产品制造能力,并出口国外,形成相对完备的工业体系,完成了历史性跨越;这一年,绝大多数的车用柴油机机型实施国Ⅲ排放标准,我国柴油机从此步入了电控时代;由于受到金融危机等影响,车用柴油机产销趋势走出了一条多年未遇跌宕起伏动人心魄的年度曲线,其涨跌幅度之深接近100%。

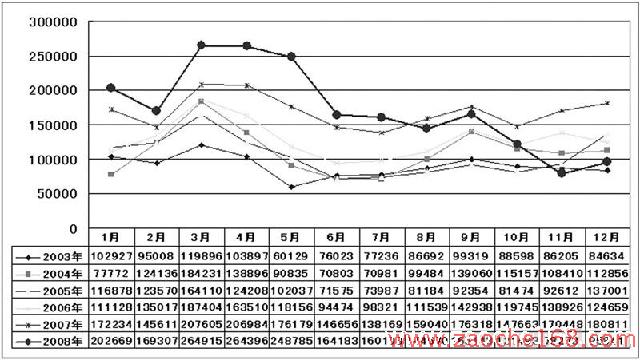

图1 近年来柴油机产销量情况图(单位:台)

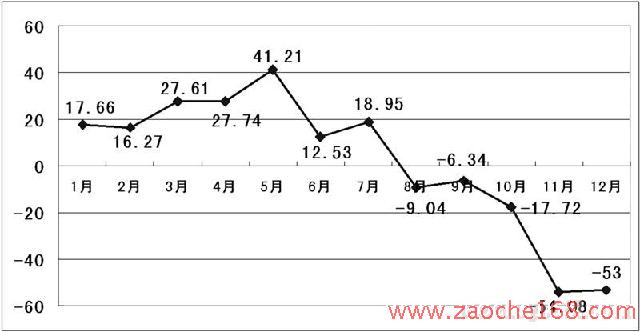

图2 2008年柴油机产量全年走势图(单位:台)

图3 2008年各月柴油机产量同比增长率(%)

2008年开年之初, 在本属淡季之时再加上南方冰雪灾害,各柴油机生产企业却都能取得很不错的业绩。如玉柴1月份产销同比增长20%以上,创其同期历史最高纪录,首季实现销售收入近60亿元。锡柴1月份产销发动机1.9万台,创下该公司历史上同期新高。东风康明斯1月份产销分别达1.5万台和1.7万台,涨幅超过75%。但是到了年底,我国柴油机行业的产销形势却变得非常严峻。从产量来看,2008年,全年(25家企业)共生产柴油机2333646台,比2007年累计下降0.07%,这一增幅比全部汽车发动机的同期累计增长率低了2.34个百分点。从销量来看,全年共销售柴油机2396986台,比2007年累计增长3.30%,比全部汽车发动机销量累计增长率低了1.7个百分点。由此可见,我国车用柴油机行业受到经济危机等的影响比汽油机要深(注:实际上,2008年我国柴油机企业统计范围扩大到了25家,与往年数据缺乏可比性)。

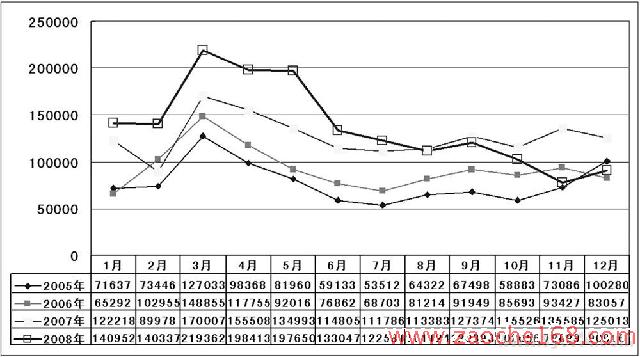

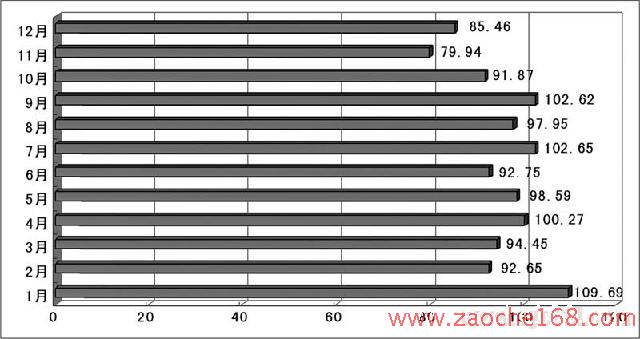

从统计结果看,2008年度我国柴油机市场的产销比是很高的,全年只有3个月的产量大于销量,且库存量很小。这一点与配套整车的情况有很大差别,表明柴油机企业对于市场情况的把握比较准确,也说明在商用车整个行业的产业链条中,柴油机作为核心总成资源的地位非常关键。

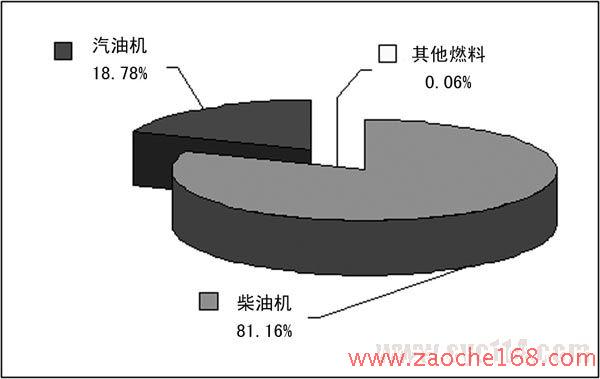

在统计中,我们发现,在过去的一年里,商用车燃料的柴油化稳居“统治地位”,其中按产量统计,柴油化率约在78%以上,而按销量统计,柴油化率则超过了80%。由于燃油价格在2008年上半年有很大涨幅,各种车型的“油改气”比重有所提高,但是重型卡车、半挂牵引车和长途客车中,气体燃料比重一直不大,这是因为气体燃料用在商用车有着难以克服的缺点:1、加气不便,天然气卡车每次加满只能跑150~250公里,对加气站的密度要求高,而现实是只在城市周边才有加气站。2、天然气动力性差,目前销售的载货车车型所装配的天然气发动机的最大功率一般只在200kW以下(近期只有中国重汽推出超过240kW的天然气发动机)。3、行驶速度慢。天然气卡车、客车时速均在80km/h以下,而这一车型的发展趋势是高速化。4、卡车的道路条件较差,天然气罐的安全性仍然有待提高。

图4 2008年柴油机商品量情况图(单位:台)

图5 2008年我国柴油机产销比(%)

图6 2008年商用车各种燃料发动机销量比例图

国Ⅲ标准的技术路线之争

EGR机型技术的问世和大量应用,是2008年中国车用柴油机国Ⅲ排放标准技术路线最大的亮点之一,对于它的争论自其被中国重汽采用并推向市场以来就一直没有停止。现在,对EGR技术能否成为国Ⅲ过渡期主流技术?其生产和使用一致性是否可靠?在国家提高检测标准后能否遍地开花?这些已成为行业最大的看点与猜想。

众所周知,排放达到国Ⅲ标准主要采用高压共轨、电控单体泵和泵喷嘴技术。目前潍柴、上柴、玉柴、朝柴、康明斯、锡柴、大柴等大部分发动机企业采用高压共轨、电控单体泵技术。高压共轨的发动机比EGR发动机价格高1万元左右,电控单体泵发动机比EGR机型的价格约高出7000~8000元,可见EGR机型的成本优势非常明显。目前,有些企业所采用的已经是第二代高压共轨产品,而力推电控单体泵的德尔福与中国重汽也开发成功混合式电控单体泵系统,该系统由双方联合设计,泵体由中国重汽自已生产,德尔福提供电控电磁阀。由于国内油品含硫量高,容易堵塞喷嘴口,客观上增加了这两种技术机型的维修次数,而且该类机型在维修时,对设备和操作人员的技术水平要求比较高。而EGR发动机核心技术掌握在中国企业自己手中,产能不受限制,加上维修方便、对油品的要求较低,更符合国情。在经历了排放标准实施的短期适应之后,中国重汽的电控直列泵 EGR技术在与高压共轨、电控单体泵技术路线的争夺中已占据领先优势。但是对这两种技术路线使用成本的最终比较,不管是行业管理部门还是用户,目前均没有统计数据。

据了解,玉柴、潍柴、上柴、锡柴的相关人士透露,这几家企业都在开发EGR发动机,有的已获得原发改委的批文。这种机型的开发周期大约在20个月左右,其余企业的机型2009年下半年就可上市。按照时间推算,那时高压共轨发动机的降价促销恰好结束。业内人士认为,市场是决定技术存在的惟一因素。尽管国家相关部门要求新的国Ⅲ产品也要像国Ⅳ发动机一样做耐久试验,解决应力、磨损、可靠性等问题,这些后续开发EGR的企业也面临着更高的门槛,但上述新规定都挡不住市场的巨大推动力。尽管博世近期再次下调电控高压共轨系统的价格(每套系统降低约5000元,与EGR机型的价格差已缩小到约4500元),但仍难扭转不利局面,东风柳汽、华菱、江淮格尔发等纷纷改用重汽EGR国Ⅲ发动机,泛潍柴系企业也在期待着潍柴版EGR发动机的量产。可以说,EGR技术能否成为主流技术,既取决于电控高压共轨和电控单体泵系统能否降价,也取决于EGR能否克服自身的不足。

重型与轻型柴油机输入更多的国外血统

2008年度,我国柴油机市场延续多年的向着重轻两头发展的趋势没有改变,共销售重型柴油机582819台(其中配装重型货车106746台,配装重货非完整车辆239547台,配装大型客车36731台,配装大客非完整车辆5733台,配装半挂牵引车194062台),占车用柴油机总销售量的27.37%。中型柴油机共销售270858台(其中配装中型货车123523台,配装中货非完整车辆76643台,配装中型客车37985台,配装中客非完整车辆32707台)。占车用柴油机销售总量的12.72%。轻型柴油机共销售1276140台(其中配装轻型货车941382台,配装微型货车97771台,配装轻货非完整车辆95242台,配装微货非完整车辆14757台,配装轻客82201台,配装轻客非完整车辆44787台),占车用柴油机销售总量的59.91%。

从各企业的实际情况看,潍柴、中国重汽两家重机代表型生产厂家全年销量增长率达到了22.15%、17.17%,分别比柴油机行业的平均增长率3.30%高出18.85%和13.87%。轻型柴油机销量较多的玉柴全年同比累计增长9.13%、山东莱动同比增长35.97%、安徽江淮同比增长177.33%、绵阳新华同比增长311.80%,增长幅度都超过了行业平均增长率。当然,在这一总体趋势之下,各家柴油机企业的分化倾向也非常明显,据分析,2008年度解放大马力车型配装潍柴发动机不低于2.2万台,而解放旗下锡柴的10升以上柴油机的销量却不尽人意。轻型机市场的朝柴、江铃、扬柴、南汽等销量也下滑不少。

图7 2008年重、中、轻型柴油机销售量比例图

(转载)