2024年,全球半导体行业在经历2022年的周期性低谷和2023年的触底调整后,正式进入复苏通道。根据世界半导体贸易统计协会(WSTS)数据,2024年全球半导体市场规模达到6490亿美元,同比增长12.5%,创下历史新高。然而,这一增长并非“普惠式”繁荣,而是在地缘政治、技术迭代、需求分化等多重因素交织下的结构性增长。本文将从市场规模、区域格局、细分领域、企业竞争力和未来趋势五个维度展开分析。

一、市场整体表现:需求回暖与库存修复共振

2024年半导体行业的复苏主要由库存周期修复和新兴需求拉动双轮驱动。

-

库存周期修复:2023年四季度起,行业库存水位已回落至健康水平(平均库存周转天数降至75天以下)。消费电子、工业等领域补库存需求释放,带动模拟芯片、分立器件等品类出货量同比增长15%-20%。

-

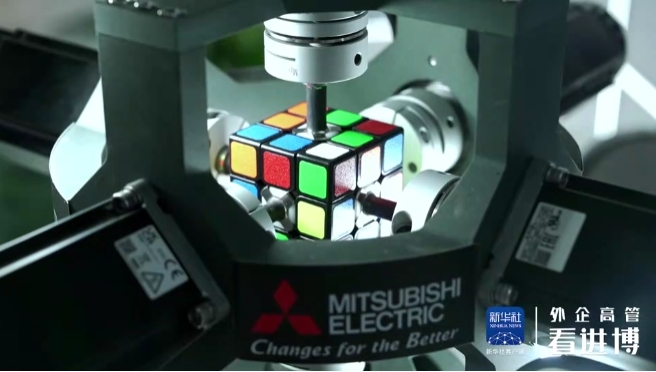

新兴需求爆发:生成式AI硬件投资(GPU/ASIC)、汽车电动化(碳化硅功率器件)、工业自动化(传感器)三大领域成为增长引擎。例如,AI芯片市场规模突破860亿美元,同比增长48%,占半导体总市场的13.3%。

区域市场呈现“东升西稳”特征:

-

中国:受国产替代加速推动,半导体销售额同比增长18.2%,达2150亿美元,全球占比33.1%。

-

美国:受AI投资拉动,市场规模增长10.8%,但本土制造能力不足问题凸显(美国本土晶圆厂产能仅占全球12%)。

-

欧洲:汽车芯片需求复苏带动增长9.5%,但地缘冲突导致的能源成本高企仍制约扩产。

二、细分领域:AI与汽车芯片领跑,存储器价格波动剧烈

1. 逻辑芯片:先进制程军备竞赛白热化

-

台积电3nm工艺良率突破80%,独揽苹果A18、英伟达H200等大单,逻辑芯片业务营收同比增长24%。

-

英特尔凭借18A工艺(等效1.8nm)重返代工市场,获得微软、亚马逊等客户订单,但资本开支压力导致净利润率降至8.5%。

2. 存储器:DRAM/NAND价格“过山车”

-

上半年受AI服务器需求激增影响,HBM(高带宽内存)价格暴涨40%,推动三星、SK海力士存储业务利润率回升至25%。

-

下半年消费级DRAM因手机出货疲软价格回落10%,行业进入“选择性备货”阶段。

3. 功率半导体:碳化硅渗透率突破临界点

-

新能源汽车800V高压平台普及推动碳化硅(SiC)器件市场规模增长62%,达78亿美元。

-

意法半导体、安森美占据全球60%份额,中国厂商三安光电、斯达半导加速扩产(SiC衬底产能同比提升150%)。

三、区域竞争格局:全球供应链重构加速

1. 美国:技术封锁与本土制造悖论

-

对华先进制程设备禁令升级(限制逻辑芯片14nm、存储芯片18nm以下设备出口),但美系设备商应用材料、泛林集团在华收入仍占其总营收28%-35%。

-

《芯片与科学法案》补贴落地缓慢,英特尔、美光等企业仅获得承诺资金的30%,本土建厂成本较亚洲高40%。

2. 中国大陆:成熟制程突围与生态链崛起

-

中芯国际55nm及以上制程营收占比达75%,在CMOS图像传感器、显示驱动芯片等领域市占率超30%。

-

国产设备替代率突破35%(2022年仅15%),北方华创刻蚀机进入长江存储量产线,上海微电子28nm光刻机完成验证。

3. 东亚三强:差异化竞争策略

-

韩国:三星电子“存储+代工”双线作战,3nm GAA工艺良率提升至65%,但代工业务亏损扩大至12亿美元。

-

日本:凭借材料优势(光刻胶、硅片全球份额超60%),联合Rapidus推进2nm研发,获丰田、索尼等财团注资。

-

中国台湾:台积电美国亚利桑那厂量产延期,重心转向中国台湾本土2nm扩产,全年资本支出达320亿美元。

四、企业竞争力:分化加剧下的生存法则

1. 头部厂商“赢家通吃”

-

英伟达凭借AI芯片垄断地位,营收增长118%至920亿美元,毛利率达76.2%。

-

台积电3nm/5nm产能利用率超95%,全球代工市占率61%,但面临英特尔18A工艺客户分流风险。

2. 二线厂商寻求差异化

-

联电聚焦22nm-28nm特色工艺(嵌入式存储、RF-SOI),净利润率提升至22%。

-

安世半导体(闻泰科技)收购英国晶圆厂Newport Wafer Fab,汽车MOSFET出货量跃居全球第三。

3. 中国厂商:从替代到创新

-

华为海思麒麟9010实现5nm国产化(中芯国际N+2工艺),搭载于Mate 70系列,出货量超2000万片。

-

长鑫存储量产19nm DDR4颗粒,打破三星、海力士垄断,但良率较行业标杆低8-10个百分点。

五、挑战与展望:技术、地缘与可持续发展三重博弈

1. 技术瓶颈与研发成本飙升

-

2nm以下制程需采用GAAFET、CFET等新架构,单座晶圆厂投资超300亿美元,行业进入“资本密集度临界点”。

-

3D封装、Chiplet技术成为降本关键,台积电CoWoS产能2024年翻倍仍供不应求。

2. 地缘政治“链式反应”

-

美国大选后对华政策存在变数,荷兰ASML或面临新一轮出口管制(限制1980Di型号光刻机)。

-

印度、越南承接封装测试产能转移,日月光越南厂投产,但配套产业链薄弱限制短期发展。

3. ESG压力倒逼绿色转型

-

欧盟碳关税(CBAM)将半导体纳入征收范围,台积电、英特尔承诺2030年实现100%可再生能源供电。

-

先进制程耗水量激增(3nm工艺单厂日耗水3万吨),台积电台南厂因节水不力遭罚款2.3亿元新台币。

2024年的半导体行业印证了“强者恒强”的铁律,也揭示了技术自主与全球化不可调和的矛盾。对于企业而言,能否在技术迭代、地缘风险和可持续增长间找到平衡点,将决定其在下一个周期中的生死存亡。

(原创)