1、将ABB机器人的领先技术及行业专长,与软银在人工智能、机器人及下一代计算领域的尖端能力相结合,为客户创造更大价值

2、53.75亿美元的企业估值反映了机器人业务的长期实力,并将为ABB股东创造即时价值

3、ABB将遵循其资本配置原则使用剥离所得资金

ABB今日宣布,已签署协议将其机器人业务单元出售给软银集团(东京证交所代码:9984,“软银集团”),企业估值53.75亿美元,不再推进此前拟定的机器人业务独立上市计划。该交易尚需获得监管机构批准并满足惯例成交条件,预计将于2026年中后期完成。

ABB集团董事长傅赛(Peter Voser)表示:董事会和执行委员会对软银的收购提案进行了审慎评估,并与原有分拆方案进行了对比。该报价反映了机器人业务部门的长期实力,并将为ABB股东创造即时价值。ABB将遵循既定的资本配置原则使用本次交易所得资金。ABB的发展愿景保持不变,未来我们将继续聚焦长期战略,巩固在电气与自动化领域的领先地位。

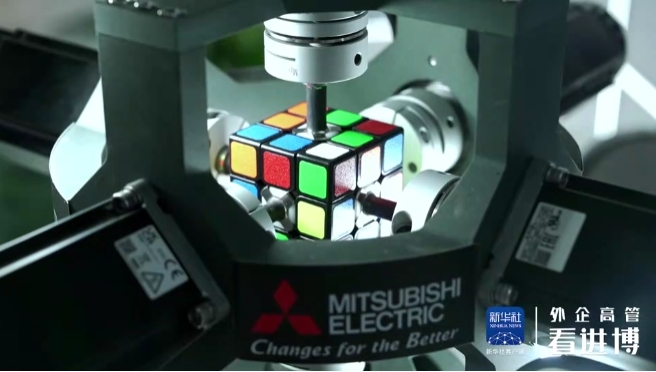

ABB集团首席执行官马腾(Morten Wierod)表示:软银将成为该业务及其员工新的理想归宿。ABB与软银一致认为,世界正迈入基于人工智能的机器人新时代,相信机器人部门与软银机器人业务一起,将共同塑造这一时代。ABB机器人业务将凭借自身的领先技术与深厚的行业专长,结合软银在人工智能、机器人及下一代计算领域的前沿能力,进一步巩固并扩大其行业技术领导地位。

软银集团董事长兼首席执行官孙正义(Masayoshi Son)表示:软银集团的下一个战略前沿是物理AI(Physical AI)。我们将与ABB机器人一起,基于双方共同愿景,汇聚世界一流技术与人才,实现超级人工智能(ASI)与机器人技术的融合,这一颠覆性变革将推动人类社会向前跃迁。

本次协议签署后,ABB将调整其财报结构,转变为三大事业部。自2025年第四季度起,机器人业务部门将被列为“非持续经营”项目。同时,现与机器人业务单元共同构成机器人与离散自动化事业部的机械自动化业务单元(贝加莱),将并入过程自动化事业部。交易完成后,本次剥离预计将产生约24亿美元的非运营性税前账面收益,扣除交易成本后的预期净现金收益约为53亿美元;与本次剥离相关的成本预计约2亿美元,其中约半数已计入2025年财务指引。ABB目前对本地业务拆分相关的现金税费支出的最佳估计在4-5亿美元区间。

(来源:ABB中国)